Cet article a été mis à jour pour la dernière fois le mars 23, 2023

La Federal Deposit Insurance Corporation peut-elle vraiment protéger les épargnants américains ?

La Federal Deposit Insurance Corporation – peut-elle vraiment protéger les épargnants américains ?

Avec le secteur bancaire américain sous des tensions sans précédent depuis 2008 et la réponse de l’administration Biden à la crise, il est important de mieux comprendre la capacité de la Federal Deposit Insurance Corporation (FDIC) à répondre à cette crise en cours.

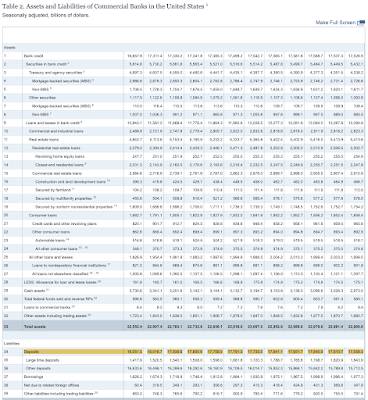

Examinons d’abord le total des fonds en dépôt auprès des banques commerciales américaines du tableau 2 du rapport hebdomadaire H.8 de la Réserve fédérale daté 17 mars 2023:

Il y a actuellement 17 5947 milliards de dollars en dépôt dans les banques commerciales américaines, contre 18 0164 $ en février 2022. Notez que ce montant inclut tous les dépôts, pas seulement ceux qui sont couverts par la FDIC.

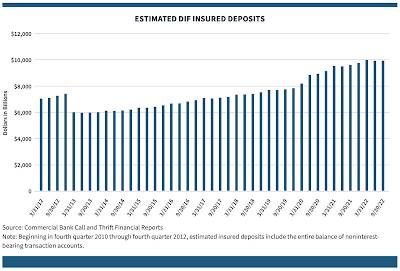

Passons maintenant au rapport annuel 2022 de la Federal Deposit Insurance Corporation.Ici est un graphique montrant les dépôts assurés estimés du Fonds d’assurance-dépôts (FID) depuis le 31 mars 2012 :

Au 30 septembre 2022, il y avait environ 9,9 billions de dollars des dépôts assurés par la FDIC dans environ 865 millions de comptes dans 4 755 institutions, en gardant à l’esprit que la couverture maximale est 250 000 $ par déposant par banque assurée par la FDIC, par catégorie de propriété.

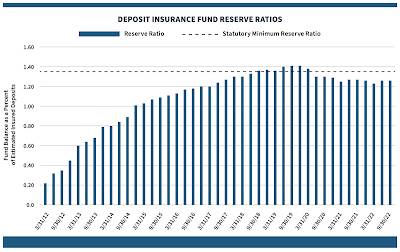

Voici un graphique montrant les ratios de réserve du fonds d’assurance-dépôts (FAD) remontant au 31 mars 2012, le ratio de réserve minimum statutaire susmentionné étant mis en évidence par une ligne d’horizon en pointillés :

Le taux de réserve actuel du DIF de 1,26 % est bien inférieur au minimum légal de 1,35 %. La direction de la FDIC a affirmé que « la croissance extraordinaire des dépôts assurés au cours des premier et deuxième trimestres de 2020 a fait chuter le ratio de réserve DIF en dessous du minimum légal de 1,35% ». En tant que tel, le conseil d’administration de la FDIC a adopté un «plan de restauration» pour rétablir le ratio de réserve à au moins 1,35% dans les huit ans, comme l’exige la loi fédérale sur l’assurance-dépôts. Notamment, le conseil d’administration de la FDIC note que cela ne se produira que s’il n’y a pas de «circonstances extraordinaires». En juin 2022, la FDIC a prévu que le minimum légal de 1,35 % ne serait pas atteint d’ici le 30 septembre 2029 et, à ce titre, a approuvé un plan de restauration modifié qui a augmenté le taux d’évaluation initial de l’assurance-dépôts de base de 2 points de base.

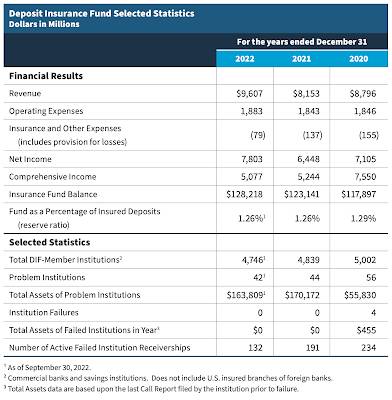

Voici un tableau qui résume la situation financière de la FDIC :

Pour couvrir 9,9 billions de dollars de dépôts protégés, le solde du fonds d’assurance de la FDIC n’est que de 128,218 milliards de dollars. C’est là que réside le problème étant donné qu’il y avait déjà 163 809 $ en dépôts assurés dans 42 « institutions à problèmes ».

Le système d’assurance des dépôts de la Federal Deposit Insurance Corporation n’est clairement pas conçu pour protéger les déposants contre l’effondrement de grandes institutions bancaires ou de plusieurs petites institutions bancaires en même temps (comme c’est le cas actuellement). Dans les cas de la Silicon Valley Bank et de la Signature Bank, les déposants ont obtenu une couverture pour tous leurs dépôts parce que la secrétaire au Trésor Janet Yellen et les deux tiers des conseils d’administration de la FDIC et de la Réserve fédérale ont convenu qu’il y avait un «risque systémique» pour le système financier américain. système tel que cité ici:

…et ici:

Le seul problème est que la mise en œuvre de l’exception pour risque systémique crée un déséquilibre dans le secteur bancaire, comme en témoigne cet échange entre le sénateur Lankford et Janet Yellen lors de l’audience du comité sénatorial des finances sur le budget de l’exercice 2024 du président tenue le 16 mars 2023:

Imaginez cela, le gouvernement et la Réserve fédérale ne pouvant pas voir les conséquences involontaires de leurs politiques. Compte tenu de ses réponses, comment diable Janet Yellen est-elle devenue à la tête de la Réserve fédérale, sans parler du secrétaire au Trésor ?

Si vous souhaitez regarder l’intégralité de l’échange, veuillez vous rendre à la marque de 1 heure et 50 minutes de la vidéo de l’audience de la commission des finances à ce lien.

Le secteur bancaire aux États-Unis (et compte tenu de la nature mondiale du système bancaire) subit des tensions qui n’ont pas été observées depuis la Grande Récession. La Federal Deposit Insurance Corporation n’est pas en mesure de garantir la couverture des déposants et, compte tenu des près de 10 000 milliards de dollars d’économies dans les banques commerciales, même Washington n’aura pas les fonds nécessaires pour protéger les économies de millions d’Américains en cas de défaillance catastrophique de l’un d’entre eux. ou deux des principaux acteurs du système bancaire.

Federal Deposit Insurance Corporation, fdic, limite d’assurance fdic

Soyez le premier à commenter